期现联动性紧密,拖累针叶浆现货走势

期现价差收窄,两者相关系数在0.9以上,高度正相关。公共卫生事件对盘面影响偏大,需求恢复虽有一定修复,但当国外疫情爆发带来的出口受阻、内需恢复迟缓的情况下,期货盘面再次受挫,长期处于横盘震荡整理态势,波动频率放缓,对现货价格形成拖累。

价差叠加需求恢复迟缓,进口针叶浆仍在盈亏线以下

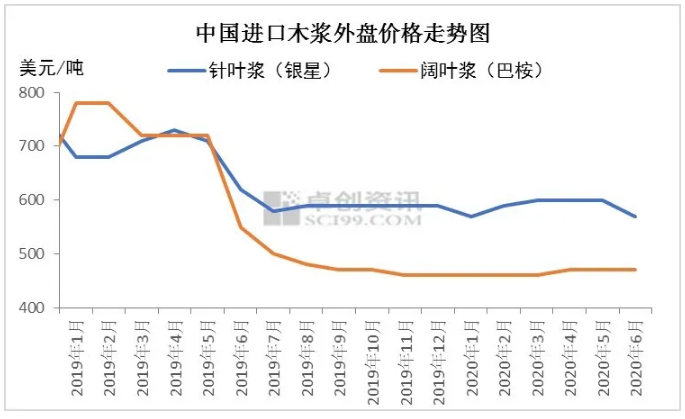

上半年进口针叶浆外盘价格走势与现货价格基本保持一致,虽在6月份下滑,但相较阔叶浆而言,价差仍在100-130美元/吨区间震荡整理,叠加需求恢复迟缓、下游需求结构在价差因素影响下逐步优化,进口针叶浆毛利率上半年一直处于盈亏线以下,据卓创资讯监测数据显示,2020年上半年进口针叶浆毛利率在-7.31%,较去年同期微幅增加0.24个百分点,但仍在盈亏线以下。

疫情之下,针叶浆供应减量有限

上半年针叶浆因检修、木片紧缺导致的减量主要来自于PE Catalyst Crofton、Harmacpacific、Domtar Dryden等,但由于疫情延迟检修的也有,主要包括Cariboo、Mercer Celgar,整体来看,供应方面减量有限,未及前期业者预期。

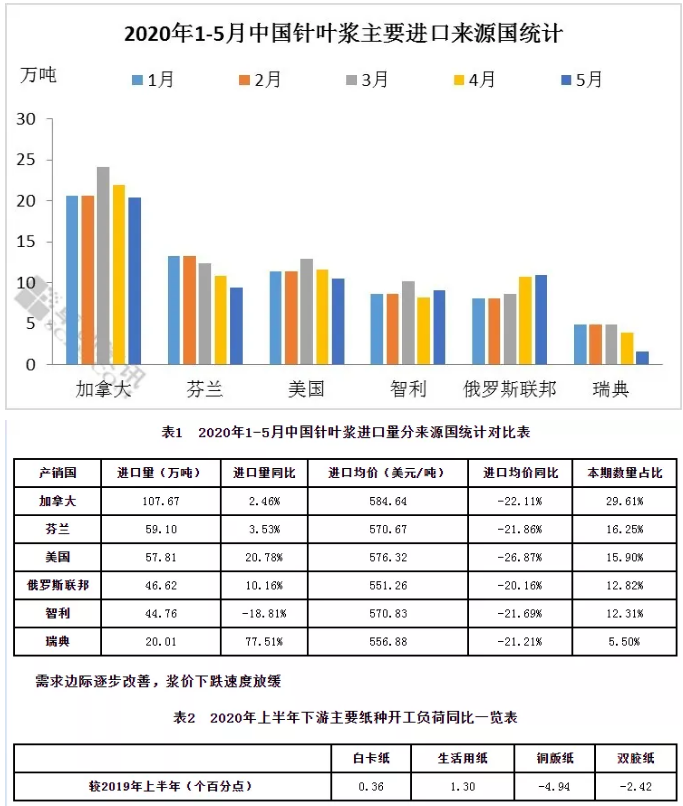

中国1-5月份针叶浆进口量在363.67万吨,同比增加7.86%。从下图可以看出,加拿大、美国、芬兰、瑞典从3月份开始进口量逐月递减,但从表1中可以看出,前5个月来看,针叶浆主要来源国累计进口量中,加拿大、芬兰的进口量同比微幅增加2.46%、3.53%。美国则因出口退税政策、绒毛浆订货稳定等影响,进口量同比增加20.78%,瑞典同比大幅增加77.51%,可以说欧洲浆有效弥补其他国家针叶浆供应缺口,前5个月来看,并没有因加针检修、疫情因素导致整体供应减量,但亦需关注后期瑞典、芬兰等到货情况。

卓创资讯分析,从4月份加拿大、美国、智利出口到中国的针叶浆量来看,6月份针叶浆到货量维持平稳(亦需警惕统计口径及到货船期不一导致的进口量偏差问题)。

需求方面来看,由于公共卫生事件因素影响,内需恢复速度迟缓,而外贸出口亦受阻,影响纸浆有效放量。铜版纸、双胶纸开工负荷较去年同期分别下滑4.94个百分点、2.42个百分点,粗略计算,上半年因铜版纸、双胶纸产量下降约影响针叶浆消费量3万吨左右;但白卡纸因政策导向及行业集中度优于其他纸种等多方因素影响,较去年同期增加0.36个百分点,而生活用纸则因其刚性需求、新增产能因素影响,较去年同期增加1.30个百分点,上半年白卡纸、生活用纸针叶浆消耗量较去年同期增加9.7万吨,两相抵消后,针叶浆消耗量合计增加6.7万吨。

卓创资讯分析,供应稳定释放、需求边际在逐步改善,浆价在二季度末得以减缓下行速度。

相对阔叶浆而言,针叶浆库存相对平稳

据PPPC数据显示,1-5月份针叶浆发运量累计1002万吨,同比微幅增长0.57%;库存天数来看,5月份38天,略高于合理库存天数;1-5月份阔叶浆发运量累计1034万吨,同比微幅增长3.47%;库存天数来看,5月份49天,高于合理库存天数。据UTIPULP,1-4月份欧洲硫酸盐针叶浆库存天数较去年同期均值增加1天,4月份22天较去年同期增加3天,下游消耗速度缓慢。中国主要地区及港口库存来看,阔叶浆货源居多,针叶浆库存相对阔叶浆而言相对处于相对合理水平。

但整体来看,针叶浆相对阔叶浆而言,库存较低,但需观察后期针叶浆突发检修、需求实际放量及回升速度。

后期影响因素分析

供应方面:针叶浆后期新增产能偏少,但由于粘胶短纤开工不足导致全球溶解浆有转产造纸级阔叶浆、本色浆、针叶浆情况出现,据闻南非阔叶浆外盘价格低位整理,叠加国内溶解浆厂的灵活转产,商品化学浆流通量存窄幅增加风险,进一步影响针叶浆现货价格稳定性。

成本方面:外盘居高不下,叠加人民币贬值带来的成本面压力,进口针叶浆毛利率难有效改善,而进口阔叶浆与针叶浆的价差问题,或挤压针叶浆市场份额。

需求方面:政策类书籍及抗疫书籍支撑文化用纸市场,同时废纸政策、禁塑令、二胎政策对高档箱板纸、白卡纸、生活用纸均有支撑,进而增加木浆消耗量,针叶浆间接获利好因素影响。

利润方面:浆价下跌保障下游原纸利润的有效修复,但浆、纸联动性强,在终端需求恢复速度迟缓的情况下,浆价过度下跌亦不利于原纸价格稳定,下游原纸企业为保障行业利润的良性循环,盼稳心态渐显,利于减缓浆价下行速度。

其他方面:需关注中美贸易关系带来的人民币汇率变化、疫情拐点出现时间、废纸系原料问题、高档包装纸质量提升带来的木浆消耗量的潜在增长、欧洲需求边际改善节点等。

卓创观点

卓创资讯分析,下半年来看,浆价走势需视供应实际减量情况及需求边际改善速度而定,不排除突发事件、疫情等对市场走势产生的影响。目前1-5月主要国家出口到中国的情况来看,针叶浆到货有减少迹象,而阔叶浆供应充裕,或继续拖累浆价;需求边际在逐步改善,但明显的增量释放速度迟缓,下游的新增产能释放集中在2021年。

另外值得注意的是,公共卫生事件对供需影响暂无弱化迹象,全球经济实际复苏程度亦对整体市场形成影响,目前针叶浆供需达到一种短期的弱平衡状态,浆价弱势整理,寻底之路亦步亦趋,纸浆期货虽加速了行业周期性变化,针叶浆现货价格探底之路或加快。

![安徽印刷网-安徽省印刷行业门户网[打造安徽印刷网络平台,解决一站式印刷难题]](http://www.ahprint.com/skin/yihuaixu/image/logo.gif)